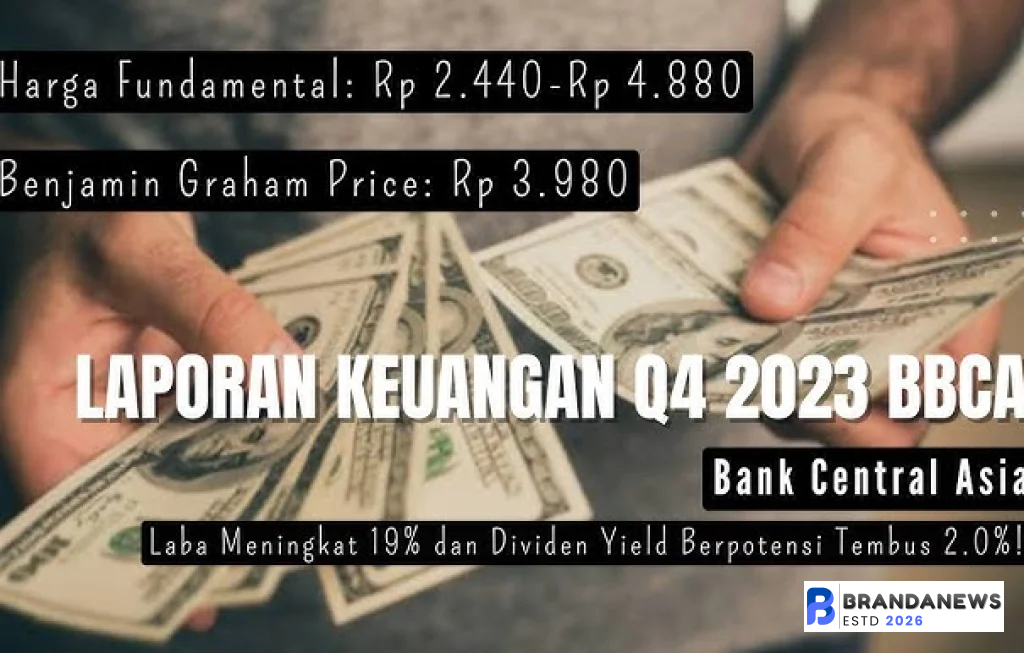

Laporan Keuangan Q4 BBCA kembali menjadi sorotan pelaku pasar setelah bank swasta terbesar di Indonesia ini mencetak rekor kinerja baru. Investor ritel hingga institusi sama sama menunggu angka resmi kuartalan untuk menilai apakah valuasi saham BBCA yang sudah premium masih layak dikejar. Di tengah ketidakpastian ekonomi global dan perubahan suku bunga, kinerja keuangan BBCA di akhir tahun menjadi barometer penting bagi sektor perbankan nasional.

Laporan Keuangan Q4 BBCA Menggambarkan Ketahanan di Tengah Gejolak

Laporan keuangan Q4 BBCA kerap dipandang sebagai cermin kekuatan fundamental perbankan Indonesia. Di saat banyak sektor masih berjuang memulihkan diri pascapandemi dan menghadapi perlambatan ekonomi global, BBCA justru menunjukkan konsistensi pertumbuhan laba dan kualitas aset yang terjaga.

BCA dikenal konservatif dalam menyalurkan kredit, namun agresif dalam menjaga efisiensi dan mengembangkan layanan transaksi. Kombinasi inilah yang membuat kinerja kuartalannya, termasuk Q4, selalu diperhatikan sebagai tolok ukur manajemen risiko dan strategi bisnis perbankan di Tanah Air.

Di kuartal terakhir, biasanya terjadi lonjakan aktivitas transaksi, baik dari konsumsi akhir tahun, liburan, hingga belanja korporasi. Hal ini tercermin dalam pendapatan berbasis komisi dan transaksi yang menjadi salah satu motor pertumbuhan BBCA di luar bunga kredit murni.

> Dalam iklim suku bunga yang berubah cepat, bank yang bertahan bukan sekadar yang besar, tetapi yang paling disiplin menjaga kualitas aset dan efisiensi biaya.

Mesin Laba BBCA di Q4, Dari NIM Hingga Fee Based Income

Sebelum mengupas sahamnya, penting untuk memahami apa saja komponen utama yang mendorong kinerja dalam Laporan Keuangan Q4 BBCA. Kinerja laba bank tidak hanya bergantung pada penyaluran kredit, tetapi juga pada kemampuan mengelola biaya dana, risiko gagal bayar, dan pendapatan non bunga.

Laporan Keuangan Q4 BBCA dan Kekuatan NIM

Net Interest Margin atau NIM adalah salah satu indikator utama kesehatan bank. Laporan Keuangan Q4 BBCA biasanya menunjukkan bagaimana manajemen mampu menyeimbangkan bunga yang dibayar kepada penabung dengan bunga yang diterima dari kredit.

Dengan basis dana murah yang sangat besar melalui rekening giro dan tabungan, BBCA memiliki keunggulan struktural. Biaya dana yang rendah membuat bank ini tetap nyaman menjaga NIM di level yang relatif tinggi dibanding banyak pesaing. Ketika suku bunga acuan naik, bank dengan dana murah yang kuat cenderung tidak terlalu tertekan, karena tidak perlu menaikkan bunga simpanan secara agresif.

Di Q4, tekanan pada NIM bisa muncul dari kompetisi perebutan dana dan perubahan suku bunga pasar. Namun BBCA selama ini mampu mengompensasi tekanan tersebut dengan volume kredit yang tumbuh sehat dan manajemen pricing yang hati hati.

Laporan Keuangan Q4 BBCA dan Lonjakan Pendapatan Non Bunga

Selain NIM, Laporan Keuangan Q4 BBCA juga kerap menonjolkan kinerja fee based income. Pendapatan dari kartu kredit dan debit, transfer, transaksi digital, trade finance, dan jasa lainnya menjadi pilar penting diversifikasi pendapatan.

Di kuartal keempat, aktivitas transaksi ritel biasanya meningkat signifikan. Belanja akhir tahun, liburan, hingga promo e commerce dan travel mendorong penggunaan kartu dan kanal pembayaran BBCA. Hal ini berimbas pada kenaikan fee yang menjadi salah satu pendorong laba bersih di luar bunga kredit.

Transformasi digital yang agresif beberapa tahun terakhir, mulai dari mobile banking, internet banking, hingga ekosistem pembayaran, membuat BBCA tidak lagi sekadar mengandalkan bunga kredit. Skala transaksi yang besar menjadikan bank ini layaknya “jalan tol” keuangan yang mengalirkan fee secara berulang.

Kualitas Aset, Kartu Truf BBCA di Tengah Risiko Kredit

Ketika membahas Laporan Keuangan Q4 BBCA, perhatian pasar tidak hanya tertuju pada laba, tetapi juga kualitas aset. Angka laba yang tinggi akan kehilangan makna jika ditopang oleh pertumbuhan kredit berisiko tinggi yang berujung lonjakan kredit bermasalah.

BBCA selama ini dikenal sangat ketat dalam manajemen risiko. Rasio kredit bermasalah atau Non Performing Loan biasanya berada di level yang lebih rendah dibanding rata rata industri. Di Q4, angka ini menjadi perhatian karena mencerminkan kondisi debitur setelah melewati satu tahun penuh dinamika ekonomi.

Bank juga mencadangkan biaya kerugian penurunan nilai untuk mengantisipasi potensi kredit bermasalah. Jika Laporan Keuangan Q4 BBCA menunjukkan penurunan biaya pencadangan, pasar cenderung menafsirkan bahwa profil risiko debitur membaik. Sebaliknya, kenaikan pencadangan bisa dipandang sebagai sinyal kehati hatian ekstra di tengah ketidakpastian.

Bagi investor, kombinasi NPL yang rendah, pencadangan yang memadai, dan pertumbuhan kredit yang masih sehat merupakan formula ideal. Di sinilah reputasi BBCA sebagai bank yang mengedepankan kualitas dibanding sekadar mengejar volume kembali mendapatkan pembuktian.

Posisi Permodalan BBCA, Benteng Terakhir di Situasi Tidak Menentu

Permodalan adalah fondasi utama perbankan. Laporan Keuangan Q4 BBCA selalu memuat rasio kecukupan modal atau Capital Adequacy Ratio yang menjadi indikator seberapa kuat bank menghadapi guncangan.

BBCA secara historis menjaga CAR di atas ketentuan regulator dengan ruang yang cukup lebar. Modal yang kuat memberi fleksibilitas untuk ekspansi kredit, investasi teknologi, hingga pembagian dividen tanpa mengorbankan ketahanan jangka panjang.

Di tengah ketidakpastian ekonomi global, posisi modal yang tebal menjadi nilai tambah signifikan. Investor cenderung memberikan premi valuasi kepada bank yang mampu menyeimbangkan pertumbuhan dengan kehati hatian. Laporan Keuangan Q4 BBCA biasanya mengonfirmasi bahwa bank ini masih berada di jalur tersebut.

Modal yang kuat juga memberikan ruang bagi manajemen untuk melakukan aksi korporasi seperti pembagian dividen yang menarik atau potensi aksi lain di masa mendatang jika diperlukan. Bagi pemegang saham, ini menjadi salah satu faktor penting dalam menilai prospek jangka panjang.

Saham BBCA, Premium Tapi Tetap Diburu

Setelah menelaah Laporan Keuangan Q4 BBCA, pertanyaan berikutnya adalah bagaimana implikasinya terhadap saham BBCA di bursa. Saham bank ini sudah lama dikenal sebagai salah satu saham blue chip paling likuid dan paling diminati, baik oleh investor lokal maupun asing.

Valuasi BBCA sering kali berada di atas rata rata sektor perbankan, baik dari sisi Price to Book Value maupun Price to Earnings Ratio. Namun pasar tampaknya bersedia membayar mahal karena menilai kualitas manajemen, kestabilan laba, dan kekuatan brand yang jarang tertandingi.

Setiap kali laporan keuangan kuartalan dirilis, termasuk Q4, pergerakan harga saham BBCA biasanya cukup sensitif. Jika hasilnya melampaui ekspektasi, saham berpotensi menguat karena pasar menyesuaikan proyeksi laba ke depan. Sebaliknya, jika angka yang keluar di bawah harapan, koreksi jangka pendek bisa terjadi meski fundamental jangka panjang tetap solid.

> Di bursa, kualitas jarang datang dengan harga murah. Pertanyaan bagi investor bukan sekadar apakah suatu saham mahal, tetapi apakah kualitasnya layak untuk dihargai setinggi itu.

Apakah Saat Ini Waktu yang Tepat Mengincar Cuan dari BBCA?

Pertanyaan apakah Laporan Keuangan Q4 BBCA menjadi sinyal untuk masuk atau menambah posisi di saham ini tidak memiliki jawaban tunggal. Banyak bergantung pada profil risiko, horizon investasi, dan ekspektasi masing masing investor.

Bagi investor jangka panjang yang mencari stabilitas, BBCA sering diposisikan sebagai “inti” portofolio di sektor perbankan. Laporan keuangan yang konsisten kuat, termasuk di Q4, memperkuat narasi bahwa bank ini mampu bertahan di berbagai siklus ekonomi. Dividen yang rutin dan likuiditas tinggi menjadi tambahan daya tarik.

Namun bagi trader jangka pendek, momentum seputar rilis Laporan Keuangan Q4 BBCA bisa menjadi pedang bermata dua. Ekspektasi yang terlalu tinggi kadang membuat pasar bereaksi negatif meski angka yang dirilis sebenarnya masih menunjukkan pertumbuhan. Pergerakan harga dalam beberapa hari menjelang dan setelah rilis laporan perlu dicermati dengan disiplin.

Satu hal yang perlu diingat, saham BBCA tidak lazim memberikan lonjakan harga ekstrim dalam waktu singkat seperti saham berkapitalisasi kecil. Karakternya lebih stabil, mencerminkan basis investor yang kuat dan kepemilikan institusional yang besar. Potensi cuan lebih realistis dinilai dalam horizon menengah hingga panjang, bukan sekadar hitungan hari.

Strategi Investor Membaca Laporan Keuangan Q4 BBCA

Bagi pembaca yang aktif berinvestasi, Laporan Keuangan Q4 BBCA dapat dijadikan panduan untuk menyusun strategi. Beberapa hal kunci yang biasanya menjadi perhatian antara lain pertumbuhan laba bersih tahunan, tren NIM, kualitas aset, dan rasio efisiensi.

Pertumbuhan laba bersih yang sejalan atau di atas ekspektasi analis sering menjadi katalis positif. NIM yang stabil di tengah perubahan suku bunga menunjukkan kekuatan struktur pendanaan. Kualitas aset yang terjaga menandakan bahwa pertumbuhan kredit tidak mengorbankan kesehatan portofolio.

Selain itu, perkembangan digital banking dan kontribusi fee based income juga penting diperhatikan. Semakin besar porsi pendapatan non bunga, semakin terdiversifikasi sumber laba bank. Dalam jangka panjang, hal ini dapat mengurangi ketergantungan pada siklus kredit murni.

Investor juga dapat membandingkan Laporan Keuangan Q4 BBCA dengan bank bank besar lain. Perbandingan ini membantu menilai apakah premi valuasi BBCA masih logis atau justru mulai terlalu lebar. Jika kinerja dan profil risiko jauh lebih baik, premi tersebut bisa dianggap wajar. Namun jika selisih kinerja mulai menyempit, sebagian investor mungkin mempertimbangkan rotasi ke saham bank lain.

BBCA Sebagai Barometer Sektor Perbankan di Bursa

Di luar kinerja individual, Laporan Keuangan Q4 BBCA sering dijadikan acuan untuk membaca arah sektor perbankan secara keseluruhan. Sebagai salah satu bank terbesar dengan basis nasabah luas dan portofolio kredit yang terdiversifikasi, kinerja BBCA memberi gambaran tentang kondisi ekonomi riil.

Jika BBCA mencatat pertumbuhan kredit yang sehat di berbagai segmen, mulai dari korporasi, komersial, hingga konsumer, pasar dapat menafsirkan bahwa aktivitas ekonomi domestik masih bergairah. Sebaliknya, perlambatan tajam bisa menjadi sinyal kehati hatian pelaku usaha dan rumah tangga.

Reaksi pasar terhadap saham BBCA setelah rilis Laporan Keuangan Q4 juga sering menular ke saham perbankan lain. Sentimen positif dapat mengangkat indeks sektor keuangan, sementara kekecewaan bisa memicu aksi jual yang meluas. Karena itu, laporan ini bukan hanya penting bagi pemegang saham BBCA, tetapi juga bagi siapa pun yang memiliki eksposur ke sektor keuangan di bursa.

Comment